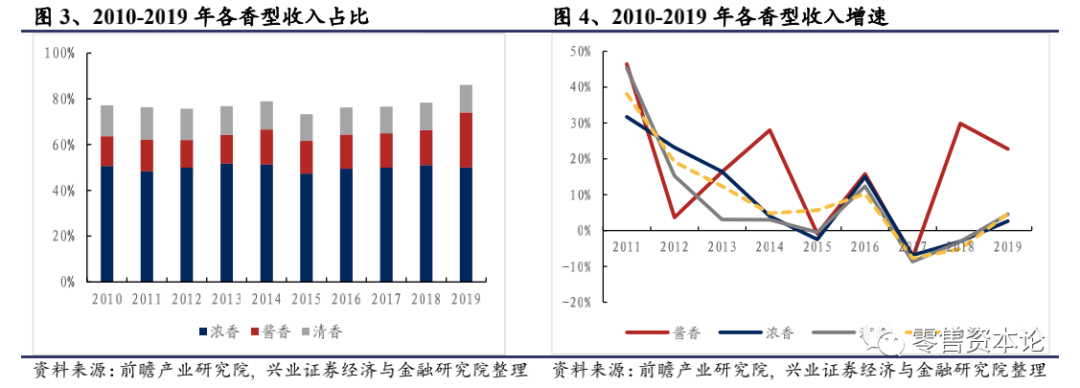

从过去白酒的产业发展趋势来看,经历了香型热潮的变迁:在50年代物质匮乏的卖方市场上,核心是技术,老窖凭借相对完善的技术体系引领着白酒产业的进步,彼时浓香酒占比超过 70%。

70年代起的计划经济转轨时期,核心是产能,随着国家政策管制的逐步放开,清香酒的产能扩张优势有了用武之地,汾老大也顺势接过第一。

90年代末,买方市场确立,核心是渠道,五粮液通过大商制及买断开发快速扩张,洋河、古井借助深度分销实现名酒复兴,浓香酒占比再度超过70%。

2013 年起大众消费崛起,高端白酒率先进入成熟业态后品牌力持续凸显,茅台在强品牌势能下成为新的龙头,随着而来的是酱酒热潮。

酱酒热背后的产业发展逻辑是品类的转移,从需求端来看是消费者口感多样化的需求,从供给端来看是更从容的定价体系、利润分配体系带来的强渠道推力。

这一轮酱酒热的本质不再是单纯的茅台热,已突破了茅台镇产区的束缚,从“茅台大周期、酱酒小周期”开始转向全国品类扩散,预计后续非贵州省的酱酒越来越多,不同风味的酱酒也会不断出现。

而随着酱酒不断扩容、快速发展,产业格局也将逐渐从战国时代向品牌竞争时代演变。

酱酒规模快速扩张,盈利优势凸显

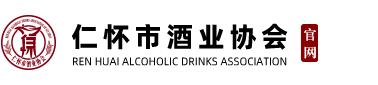

酱酒行业发展迅猛,产量有限但盈利优势凸显。根据权图工作室,酱酒行业规模从2010年的 353 亿发展到2020年的1550亿,CAGR 高达16%。

2020年酱酒产量60万吨,同增9%/占比8%,销售收入1550亿,同增15%/占比26%,年利润630亿,同增14.5%/占比39.7%。

酱酒虽然产量份额低,但由于吨酒价达行业平均数倍之多,盈利能力凸显。

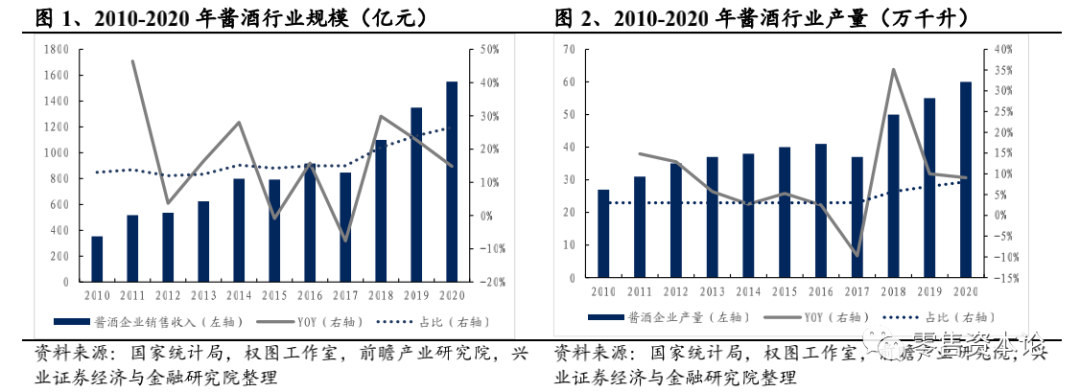

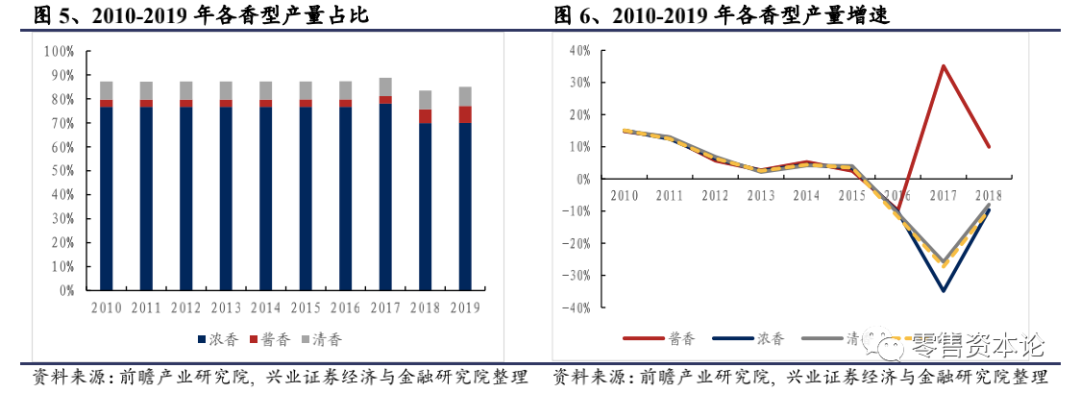

酱酒近年来增速表现明显好于其他香型。2017 年以来,白酒行业整体规模基本平稳,行业处于总量很难有大幅增长、但存在挤压式增长的阶段。

天眼查APP专业版数据显示,我国共有16.6万家经营范围含“白酒”的在业、存续、迁入、迁出状态的企业(以下简称“白酒相关企业”)。

从地域分布来看,四川省的白酒相关企业数量名列全国第一,近2.8万家,整体占比约16.8%。

接下来则是贵州省、云南省和湖北省。值得注意的是,我国近42%的白酒相关企业都分布在西南地区。

2015年到2018年,我国白酒相关企业(全部企业状态)的年度注册数量和增速骤起。

天眼查APP专业版数据显示,2017年,我国白酒相关企业增速达18.09%,为历史增速最高。2018年新增相关企业达3万余家,为历史增量最多。

截至2020年7月23日,以工商登记为准,天眼查APP专业版数据显示,我国2020年上半年新增11,379家白酒相关企业。其中,4月和5月新增相关企业均超过2,500家。

地域分布上,2020年新增的白酒相关企业中,四川省数量最多,达到2,147家,占全国19.2%。

云南省紧随其后,以1,720家新增企业数量名列第二。贵州、湖北和辽宁则位于第三、四、五位。

从香型表现来看,2017-2019 年酱酒收入/产量CAGR 高达26%/22%,明显好于浓香和清香的几乎零增长。

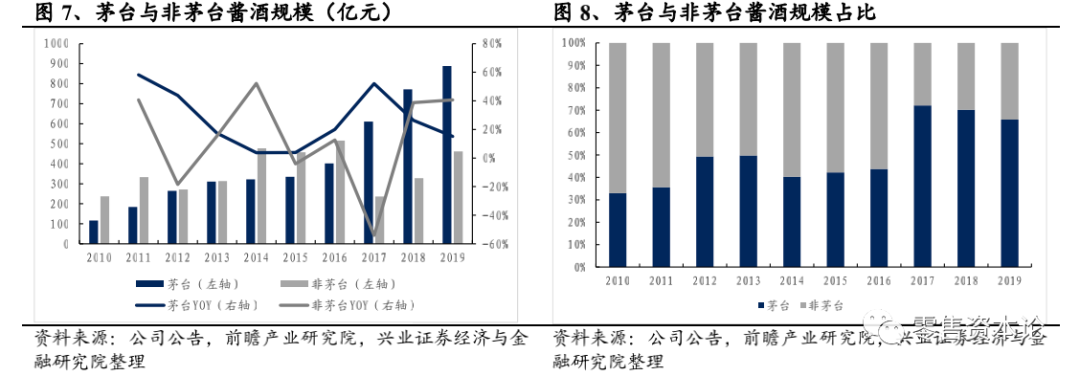

区分茅台和其他酱酒来看,2010-2019 年茅台收入复合增速 25.4%,剔除茅台后其他酱酒收入复合增速为7.7%。

其中,2015-2018 年行业整体复苏,消费升级,高端酒率先发力,茅台2017 年收入增速高达52.1%,在酱酒中的占比顺势提高并稳定在70%左右。

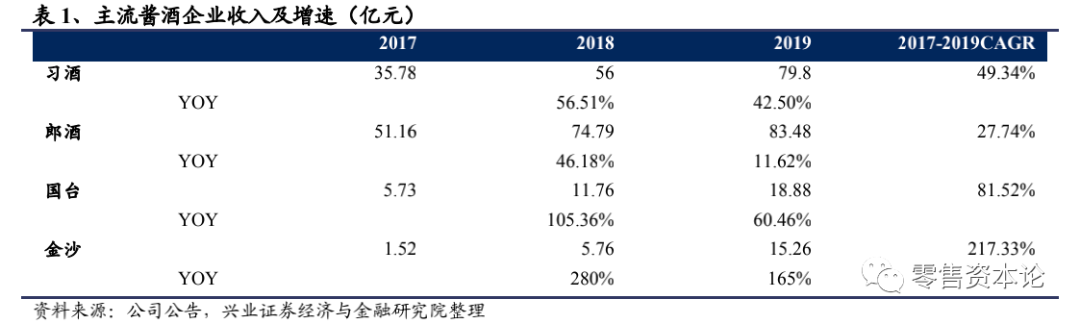

二线酱酒相比茅台体量差距较大,但近年来速较高,如习酒/郎酒/国台/金沙2017-2019 年收入复合增速49.3%/27.7%/81.5%/217.3%。

供给角度:扩产难度大,尚处于战国时代

赤水河流域为核心酱酒产区,存在产能天花板

赤水河流域独特的土壤、水质、气候及微生物造就了优质酱酒。赤水河谷地质地貌是紫色沙页岩、砾岩,土壤松散,渗透性强,富含多种对人体有益的微量元素,并能种植糯红高粱,其单宁和花青素含量高,能产生复杂的多维度的香味成分。

同时,赤水河流域远离高原气流,炎热、少风、高温,易于微生物群栖息和繁殖,使酿造的酱酒风味厚重、复杂、悠长。

赤水河流域为酱酒的黄金产区:

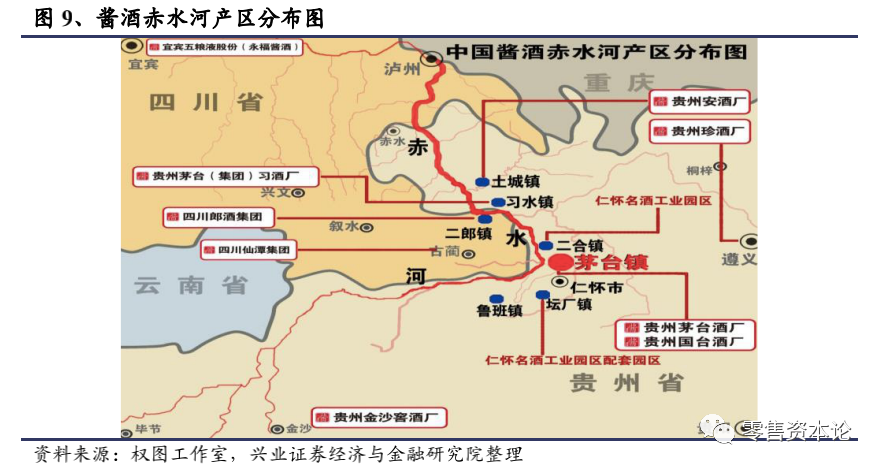

赤水河源于云南东北部镇雄县,向东流上至金沙,中至茅台镇,北向经习水,下至二郎镇,百余公里的流域内形成酱酒的黄金河谷。

其中茅台镇7.5 平方公里的范围为酱酒核心产区,2013 年茅台酒地理标志产品保护地域面积延伸,核心产区扩大至15.03 平方公里。

从产能产值来看,2020年赤水河流域酱酒产能约50万吨,约占全国酱酒产能的85%+。

赤水河流域产区极限容量是60万吨,加上四川产区及全国其他产区,预计十年内酱酒产能会达到80-100万吨。酱酒扩产难度大,有限的产能也加强了酱酒的稀缺性。

从酒企分布来看,赤水河流域集聚了一大批名优酱酒,上游有金沙、珍酒,中游有茅台、国台、钓鱼台,中下游有习酒、郎酒,再往下有小糊涂仙、安酒等,占据了酱香型白酒的大半壁江山。

赤水河外,有湖南武陵、山东云门春、广西丹泉等,但产能及酒企数量较少。

酱酒形成一超多强的竞争格局

近几年的酱香热使酱酒企业数量从十年前的300多家迅速增至 1000多家,目前逐渐形成了一超多强的竞争格局。

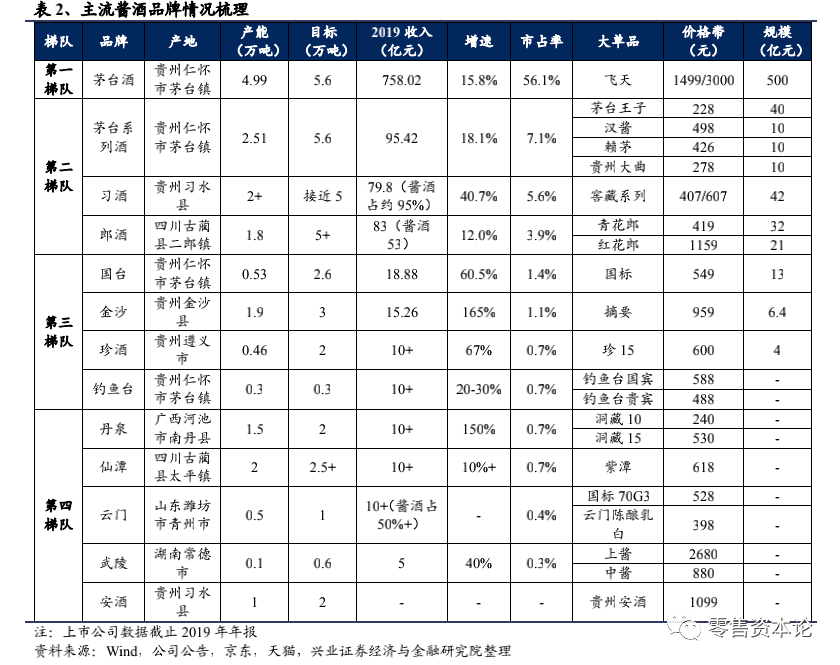

根据体量规模,酱酒企业可以划分四大阵营:

第一梯队:

茅台酒,遥遥领先。茅台作为酱香龙头,稳占高端市场,2019 年茅台酒收入 758 亿元,市占率高达56%。

第二梯队:

茅台系列酒、郎酒和习酒体量均超50亿,旗下均有数十亿级别的大单品。

第三梯队:

国台、金沙、钓鱼台、珍酒规模在10-50亿,是受益于近几年酱香热呈现爆发式增长的品牌。

第四梯队:

体量规模10亿以下的中小型酱香酒企,包括广西丹泉、山东云门、湖南武陵,及赤水河流域的仙潭、安酒等。该类酱酒企业体量小、增速快,尚未形成稳固的格局。

未来5-10年是另一个新的阶段,这一阶段行业将重回有序竞争状态,重回白酒行业竞争的根本-当优质产能相对充足且消费体验同质化,酱酒产业内部的竞争还是要回归企业战略、营销体系、组织建设、管理精细等问题上来。届时,谁的体系更为完善,谁就更有机会赢得未来。

中国的酒文化是人情的文化,也是社交的文化,随着人们健康饮酒意识的不断增强,在“纯粮食”、“高度数”的认知基础上,会有越来越多消费者在消费决策中不断加码对于健康的考量。

注:本文内容主要摘自兴业证券,零售资本论整理推送