白酒板块终于迎来了一波反弹走势,截至3月10日收盘,连续多日下跌的白酒企业几乎全线普涨。

其中,山西汾酒涨停,金种子酒、青青稞酒、酒鬼酒涨幅超5%,泸州老窖、贵州茅台、五粮液、洋河股份等也均有不同程度涨幅。

白酒板块连日来跳水大跌,茅台、五粮液等白酒股均大幅回调。多家券商机构普遍认为,白酒板块的大跌并不是基本面问题,节后高估值压力引发白酒板块回调。随着白酒板块经历近期的大跌后,目前估值已逐渐达到合理区间。

有分析人士指出,此次白酒大幅回调,正在戳破白酒泡沫,逐步回归理性,尤其无业绩支持的酒企仍有下降空间。

从业绩预告来看,仅茅五洋泸汾等几家头部企业实现营收增长,其他区域性酒企出现了不同程度的下滑。

未来,白酒的市场份额会进一步向强势品牌集中,区域性中小酒企所背负的经营压力将比以往更大。

贵州茅台:飞天提价预期强,系列酒有望突破

飞天提价预期强,开箱新策调控市场。根据公司规划,“十四五”期间白酒业务目标营收 1750亿元,其中高端酒目标收入 1500亿元以上,考虑到茅台酒2020-2025 年的量增较为确定,2025 年产量在 4.6-5 万吨左右,预计相比“十三五”期间增长 30-40%,需通过提价满足营收目标。

2021 年茅台酒量增较为确定,相比 2020年约增加 2000吨,同比增速 5-6%,2021 年初批价和出厂价仍有千元以上的差距,安全边际较高,价增空间较大。

为调控价格,酒企1 月初推出强制经销商开箱卖酒的政策,要求实现 100%拆箱销售,但春节后预期该政策不会长期执行,拆箱比例将会降至合理区间。

看好系列酒品牌化。据公司生产经营公告,2020年系列酒实现含税销售额100亿元以上,在 2020年 12 月 16 日召开的茅台酱香系列酒全国经销商联谊会上,公司指出茅台酱香系列酒 2021 年目标为含税销售额 115 亿元。

茅台王子酒有望从200元以上的价格带向 300元的次高端挺进,价格持续提升叠加返利政策,王子酒的渠道利润走高,渠道推力较强。

同时,公司策划逐将王子酒品牌单独运作,收缩 OEM 规模,提升自有品牌占有率。

酱酒热持续发酵,品类破局能力强,习酒享受酱酒热和价格带优势,在2020年 12 月 12 日召开的贵州习酒2021 年全国经销商大会上,公司指出 2020年习酒销售规模突破百亿,2021 年计划实现营收 120亿元。

习酒定价500元以上,团购价格 400-500元之间,定位次高端白酒主流的价格带,与目标 200-300元的王子酒遥相呼应,不会形成挤压。

直营渠道继续扩容。公司近年来推动直营渠道放量,公司2020年 11 月下旬公布预告称 2020年四季度直销目标 4160吨。

扩充直营规模有利于增厚利润,增加厂商对市场的反应能力,将价格和库存调控在合理范围内,光大证券分析师预计2021年经销商渠道维持不增量的策略,公司预计增加的约 2000吨茅台酒产能大部分通过电商、商超等直销渠道投放。

在系列酒方面,公司将逐步收缩权力,推动飞天茅台和系列酒分品牌运作,预计后续将增加系列酒直营渠道放量比例,真正推动系列酒成为独立的品牌。

天眼查APP专业版数据显示,我国共有16.6万家经营范围含“白酒”的在业、存续、迁入、迁出状态的企业(以下简称“白酒相关企业”)。

从地域分布来看,四川省的白酒相关企业数量名列全国第一,近2.8万家,整体占比约16.8%。

接下来则是贵州省、云南省和湖北省。值得注意的是,我国近42%的白酒相关企业都分布在西南地区。

2015年到2018年,我国白酒相关企业(全部企业状态)的年度注册数量和增速骤起。

天眼查APP专业版数据显示,2017年,我国白酒相关企业增速达18.09%,为历史增速最高。2018年新增相关企业达3万余家,为历史增量最多。

截至2020年7月23日,以工商登记为准,天眼查专业版数据显示,我国2020年上半年新增11,379家白酒相关企业。其中,4月和5月新增相关企业均超过2,500家。

地域分布上,2020年新增的白酒相关企业中,四川省数量最多,达到2,147家,占全国19.2%。

云南省紧随其后,以1,720家新增企业数量名列第二。贵州、湖北和辽宁则位于第三、四、五位。

五粮液:理顺价盘改善渠道推力,发力团购重塑渠道体系

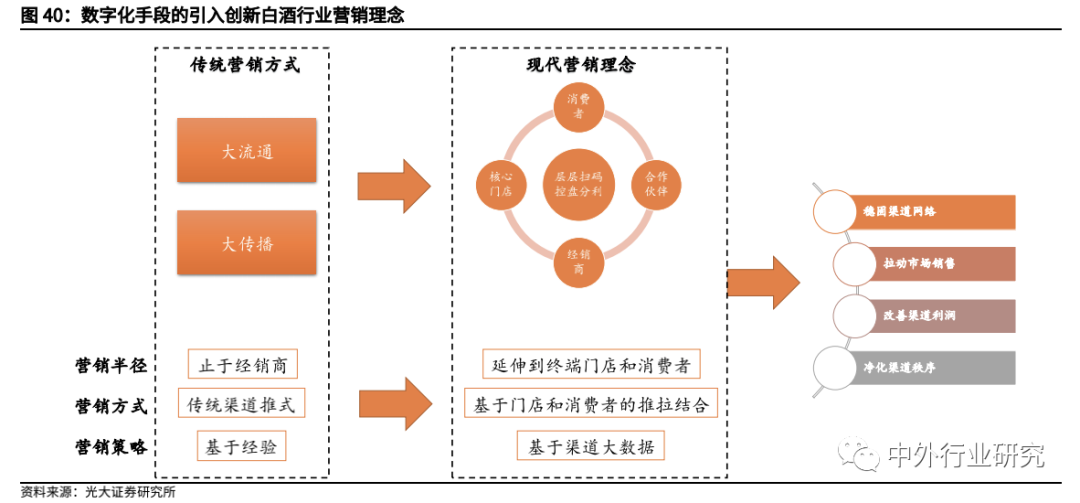

普五挺价放量,品牌战略有条不紊。考虑到茅台酒供不应求的情况,其批价和出厂价之间有很大的空间,1000元-2000元价格带中还没有站稳的大单品,五粮液作为 1000元价格带的大单品,有望继续挺价放量,承接茅台之后的高端白酒需求。

公司继续坚持主品牌“1+3”,系列酒“4+4”的品牌矩阵,收缩品牌范围,清退杂牌,实现品牌聚焦。

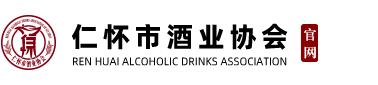

数字手段赋能有望改善渠道短板,理顺价盘改善经销商利润空间。一直以来,五粮液凭借产品和品牌力制胜,对渠道的掌控常常受到诟病,究其原因,渠道大商制模式下酒企对渠道和终端的管控难度较大,串货、价盘混乱等问题的出现是必然结果。

五粮液2019 年以来积极推进数字化改革,目前已经形成了对单瓶酒流向和渠道库存水平的信息化监控。

目前,五粮液的渠道已裂变为传统经销商渠道、团购直销渠道、以及创新渠道三大模式,并已形成相互独立相互促进的发展态势。

普五顺价,终端利润2020年年末达到每瓶近百元,经销商利润空间得到改善。看好 2021 年五粮液继续运用数字化推动渠道管理的创新,进一步理顺价盘。

发力团购培育消费者资源。2020年年中,公司正式上线新的团购体系,团购业务的根本诉求是培育酒类消费的大客户,2012 年行业遭遇调整之前,团购业务的主要目标是党政军和企事业单位,如今,团购业务的主要目标变成了各类企业,更加具有市场化的特点。

拆细来看,团购渠道对五粮液的意义在于:

1)升级传统渠道模式下厂商/渠道商和消费者之间简单的交易型关系,通过服务升级获取服务溢价。

2)结合超高端的战略单品,满足部分消费者的个性化、定制化及收藏需求;

3)实现平台化资源的共享和互换。

4)帮助经销商提升潜在客户的消费能级,扩大经销商销量。

新零售+团购的销量结构有望朝 60%:40%的方向靠近。

综合来看,在传统渠道投放整体不增量的情况下,团购渠道有望成为2021-2022 年销量增长的重要来源,预计未来传统渠道:

泸州老窖:国窖特曲势头佳,河南会战树信心

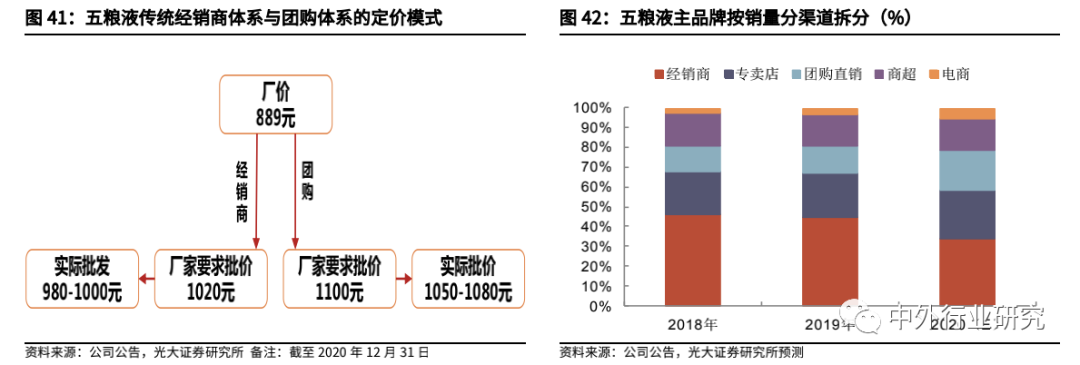

国窖持续放量,跟随五粮液提价。考虑到2021 年飞天茅台酒提价概率较大,若茅台提价,五粮液大概率跟随,国窖 1573 则可以“贴身”跟随五粮液的价格,持续提价,以承接高端白酒扩容的趋势下茅台和五粮液无法满足的需求。

2020年国窖和普五的出厂价差距控制在 100元左右,预计 2021 年国窖和普五的出厂价差距有望进一步缩小,老窖公司可以通过返利等方式增加渠道获得的实际利润率,并且在渠道打款节奏要求上比五粮液更加宽松,以此弥补国窖在品牌力上和五粮液的差距。

特曲复兴持续推进,瞄准次高端。特曲在历史上获得历次名酒称号,有着深厚的品牌基础和质量保障,目前批价250元左右,预计 2021 年公司继续踩“大步子”提升特曲价格,推动特曲向 300元迈进,挺进次高端行列。

特曲60版定价的 500元价格正是次高端的主流价格带,估计 2020年将取得 10亿销售收入的优秀成绩,2021 有望向 20亿销售额进发。

河南会战取得成功,2021 年看好模式复制。河南是人口大省,也是白酒消费的重点市场,根据渠道调研,2019 年河南市场的茅台/五粮液销量分别约100/40亿,国窖 1573 销量仅有 3 亿左右,2020年开启“会战”以来,公司的久泰模式威力显现,公司采取直营方式,自派人员负责销售工作,经销商做好协助,2020年助力国窖 1573 在河南抢夺份额,实现营收同比大幅增长。

我们看好2021 年公司继续巩固河南市场成果,并将打造市场的经验复制到其他城市。

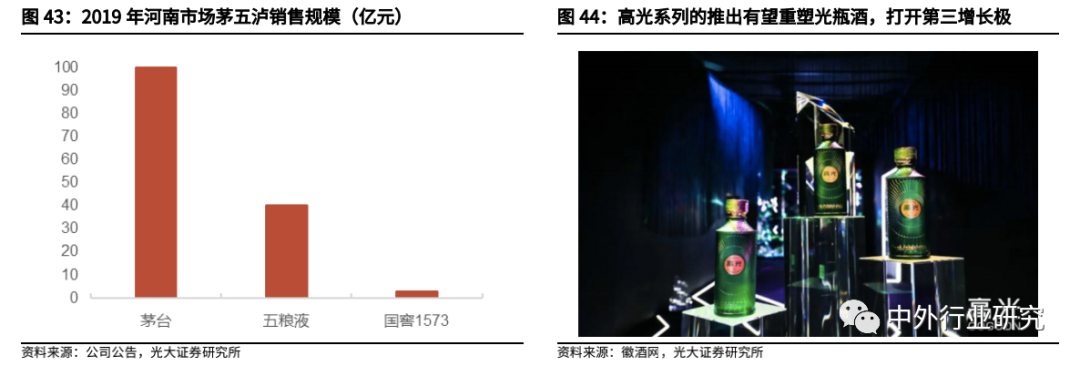

高光酒颇具有想象力,有助于打开第三增长极。

高光有G1、G2、G3 三个系列,横跨 200-700元的价格带。其中,G3(建议零售价 698 元)定价接近次高端顶部,目标消费群体需要培育,未必是很好的放量产品,但却具有很高的营销价值,有助于推动 G1(预计定价 200元以上)的放量。

目前市场上的光瓶酒价格集中在50元以下,主要目标客户是流动人群和大众消费者,而高光 G1 系列志不在此,其主要对手是同等价位的盒装酒,与包装复杂的盒装酒相比,高光更加简洁,节省了包装费用以换取更好的酒质,有望打开泸州老窖和国窖 1573之后的第三增长极。

中国酒行业存量竞争与强分化趋势下,名酒的势能会进一步走强,并挤压非名酒的市场,并且最终形成以名酒为核心的产区式发展。

未来酒企的IPO会加速,国资会加快进入,大资本也会对一些感兴趣的白酒品牌进行兼并。在整个酒业大分化的情况之下,资本在白酒行业的动作会比较频繁。

注:本文内容主要摘自光大证券,中外行业研究整理推送