在新的白酒发展周期,企业唯有抓住白酒发展的主旋律,才能够与行业周期共舞,成为行业周期红利和市场红利的主导者,跑赢行业发展新周期,维护和成就自己的市场地位······

2021年“十四五”开局年里,中国白酒行业开启了新高质量发展新周期。2022年3月1日,中国酒业协会理事长宋书玉在会上透露,2021年全年,白酒产业规模以上企业产量完成716万千升,同比下降0.6%;销售收入6033亿元,同比增长18.6%;利润总额1702亿元,同比增长33%。在酿酒产业中,以13.2%的市场份额,占据整个饮料酒销售收入的69.5%,利润的87.3%。

高质量的开局年,开启高质量新周期

从公布的数据来看,白酒行业在2021年的整体业绩除了产量稍微有一点下降,但是营业额和利润都是大涨态势,可以说,高质量新周期的发展势头已经基本做实,在量平价升利润高的新周期里,中国白酒产业迎来了全新的发展趋势。

3月7日消息,据贵州茅台公告,2022年1-2月,公司实现营业总收入202亿元左右,同比增长20%左右;实现归母净利润102亿元左右,同比增长20%左右。

3月9日,汾酒发布了2022年1-2月经营情况公告:经初步核算,2022年1-2月,公司预计实现营业总收入74亿元以上,同比增长35%以上;预计实现归属于上市公司股东的净利润27亿元以上,同比增速超过50%以上。

3月9日,五粮液发布了2021年主要业绩数据公告,公司预计全年实现营收662亿元左右,比上年同期573.21亿元增长15%左右;实现净利润233.5亿元左右,比上年同期199.55亿元增长17%左右。

3月11日,泸州老窖发布2021年度业绩快报:实现营业总收入203.84亿元,同比增长22.40%;实现净利润78.49亿元,同比增长30.70%。

2021年白酒行业领军企业的业绩纷纷暴涨,推开了白酒行业高质量新周期的大门,未来在新的周期里,更高的利润将推动白酒行业向更好的方向前进,而那些不符合高质量发展新周期的企业和品牌,将在未来的周期里被市场淘汰出局。那么,未来高质量发展周期中,市场发展又会呈现出什么特征呢?

集中度越来越高,行业头部化越来越强

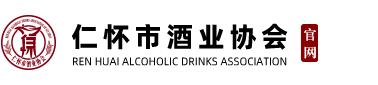

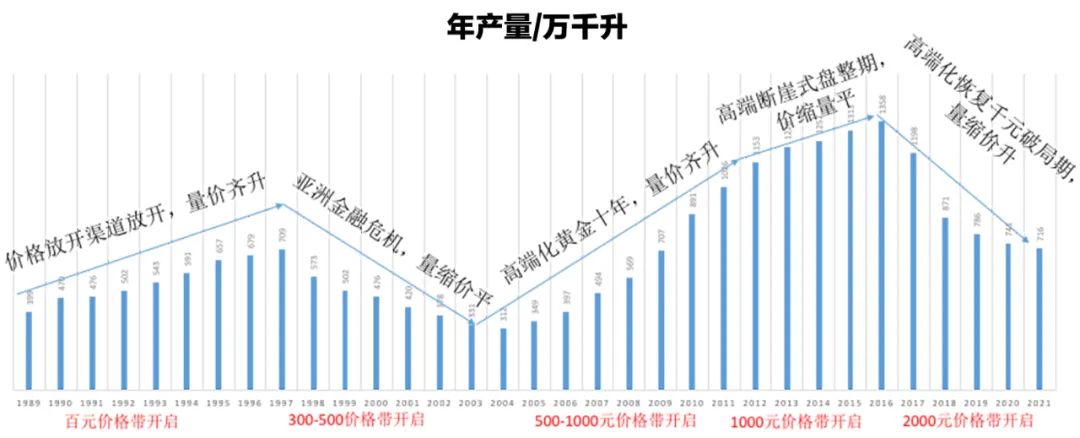

从2016年以来,白酒行业在产量持续下滑过程中,一直处于量缩价升的状态,市场的集中化趋势越来越明显,白酒行业的总产量已经从1358.4万千升降到2021年的716万千升,年产量已经跌了47.3%,可以说,白酒行业的年产量近乎腰斩。2016年白酒行业规模以上企业1578家,2020年规模企业1040家,减少了538家,34.1%的规模企业在过去5年被行业淘汰出局,平均每年100多家规模企业消亡。

从过去5年来的产量及规模企业减少情况来看,中国白酒行业的发展已经进入品牌高度集中、市场高度集中的新阶段,未来市场在这种集中化的存量博弈中,预计规模企业数量还将继续减少,行业的整体发展将被主流企业和主流品牌所主导,市场的发展也将越来越有序和健康。过去无序的、散乱的、无底线、低层次的市场竞争,在新的周期里将无法立足。

在高质量新周期里,白酒行业将呈现以下特征:

行业集中度越来越高:规模企业继续减少到1000家以内;

头部企业发展越来越强:头部企业规模更大,将占40%以上营业额;

竞争市场难度越来越大:存量博弈竞争秩序鲜明,新品牌很难超越。

新周期四大机会,奠定高质量发展趋势

步入2022年,白酒行业的新周期发展特征将更加突出。未来,白酒行业的市场机会主要是以下四个方面:

1、大产区发展机会:核心产区引领行业高质量发展,预计占比超过60%

白酒生产的地域分布特征明显,龙头品牌主要集中在传统的大产区川黔、鲁豫、苏皖、华北等六大地区,表现出明显的集聚效应,产区内大名酒的发展引擎作用更加明显。从供给侧来讲,行业价格带宽广,各品牌不同产品的价格定位与目标消费者群体相对明确,2016年后,中国白酒行业走出塑化剂事件的灰霾周期,行业在茅台、五粮液、汾酒、泸州老窖、洋河等品牌的带领下,高端与次高端价格带的市场占有率不断提高。从需求侧来讲,宏观与微观因素共同作用于白酒消费,近年“三公消费”的限制政策虽然使得政务消费占比迅速走低,但是市场消费的升级,以及高净值人群的不断扩充,对白酒消费有较大提振作用。

2016年以来,白酒年产量下降的省市区共有11个。其中,辽宁省白酒年产量8.28万千升,下降80.78%;西藏自治区白酒年产量0.05万千升,下降28.62%;浙江省白酒年产量1.15万千升,下降21.13%;江西白酒年产量16.01万千升,下降12.18%;下降幅度超过5%的还有河北、福建、广东。随着小产区的白酒产量持续下滑,预计到2025年中国白酒产量60%将集中在六大产区。

2、大品类发展机会:主流香型主导产业发展,销售额超占比90%

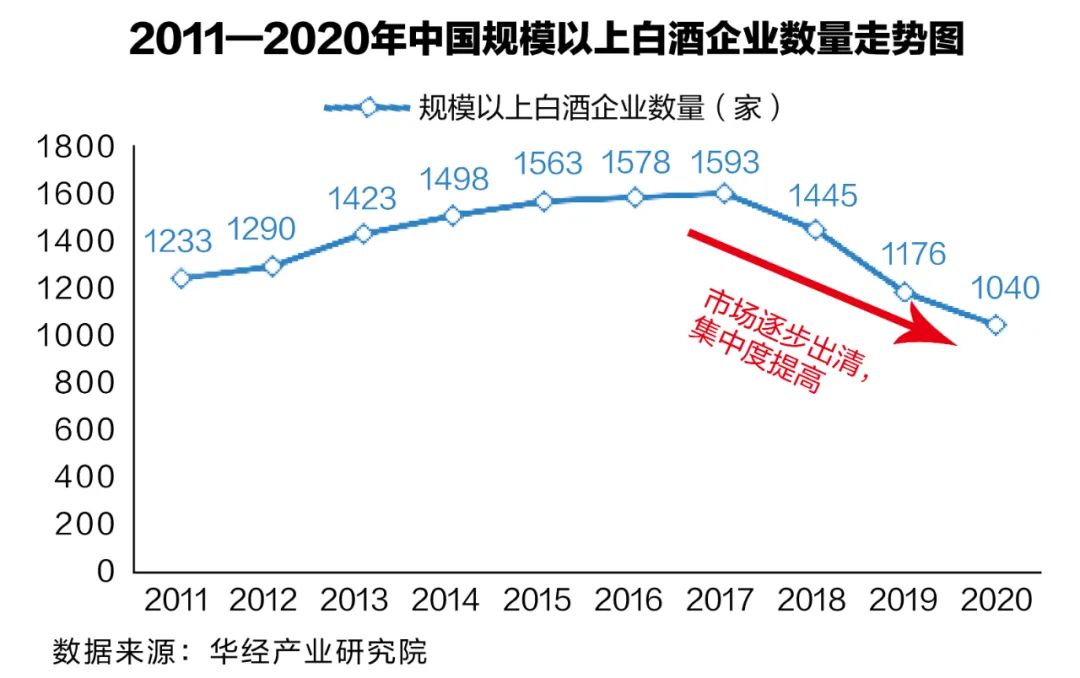

中国白酒香型,按照市面上的划分,有十三种,分别是:酱香型、清香型、浓香型、董香型、兼香型、凤香型、米香型、豉香型、蒙牧型、芝麻香型、四特香型、老白干型、馥郁香型。虽然中国白酒的香型众多,各香型的市场细分比较鲜明,但是真正影响白酒行业发展的还是主流的三大香型,浓香、酱香和清香白酒,市场销售额占比超过90%以上。

可以说,主流香型主流品类,才是真正影响中国白酒产业进步与发展的核心力量,未来在高质量发展周期里,这种趋势将越来越明显。只有抓住主流大品类,才可能在新的高质量周期里,获得行业发展红利,坐享行业红利带来的市场收益。

3、大品牌发展机会:大品牌成为新周期宠儿,市场占比将超过70%

据行业数据显示,2017年规模以上企业的数量是1593家。至2019年,规模以上企业数量减少至1176家,减少了417家,减少幅度接近三分之一。2020年1—11月,全国规模以上白酒企业1040家,数量持续减少,亏损企业170家,亏损面达到16.35%。规模以上企业数量减少,证明白酒行业集中度进一步加大,效益进一步向优势产区和企业集中。

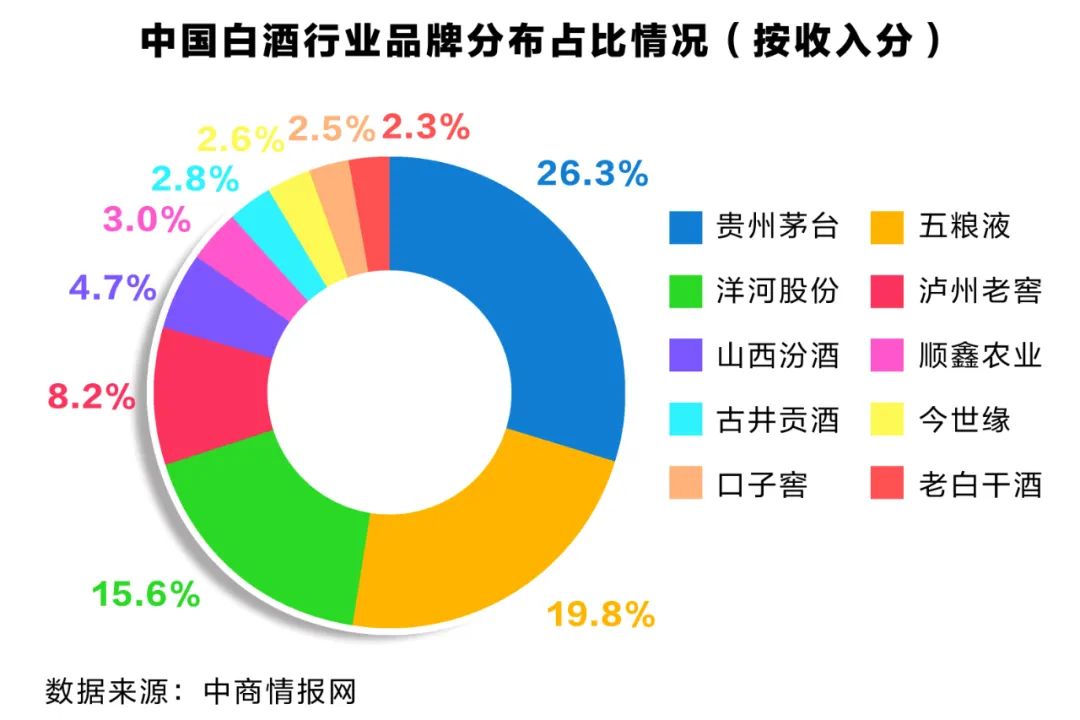

新冠疫情发生前,次高端及以上的酒企享受挤压式增长红利的逻辑已有迹象,高端酒赛道内龙头集中的格局已是定论,而疫情所带来的新变化是次高端板块内部的分化。数据显示,我国白酒行业按收入分,占比最大的品牌为贵州茅台,其次为五粮液、洋河股份和泸州老窖、汾酒,分别占比26.3%、19.8%、15.6%、8.2%、4.7%。

而且近几年来,白酒行业实现了良好的发展,利润总量于2017年超过千亿,至2020年已高达1400亿。这种增长带有明显的集中化趋势,行业利润进一步向行业前50名酒企集中,尽管拥有生产许可证的酒企数量超过7300家,但行业利润基本集中在前4%的企业当中。

4、大曲酒发展机会:大曲酒是白酒行业发展根基,高端白酒大曲酒占比100%

中国白酒根据发酵曲的特点,主要分成了四大类传统的大曲酒、小曲酒、麸曲酒、混曲酒和新工艺的糖化酶制酒。目前,市场上主流的白酒主要是这四种酒,大曲酒代表品牌有大曲酱香茅台、大曲浓香泸州老窖和五粮液、大曲清香汾酒等传统大曲酒;小曲酒代表有云南玉林泉酒和桂林三花酒;麸曲酒代表有北京二锅头酒;混曲酒代表有董酒;糖化酶发酵酒有东北的玉米酒。

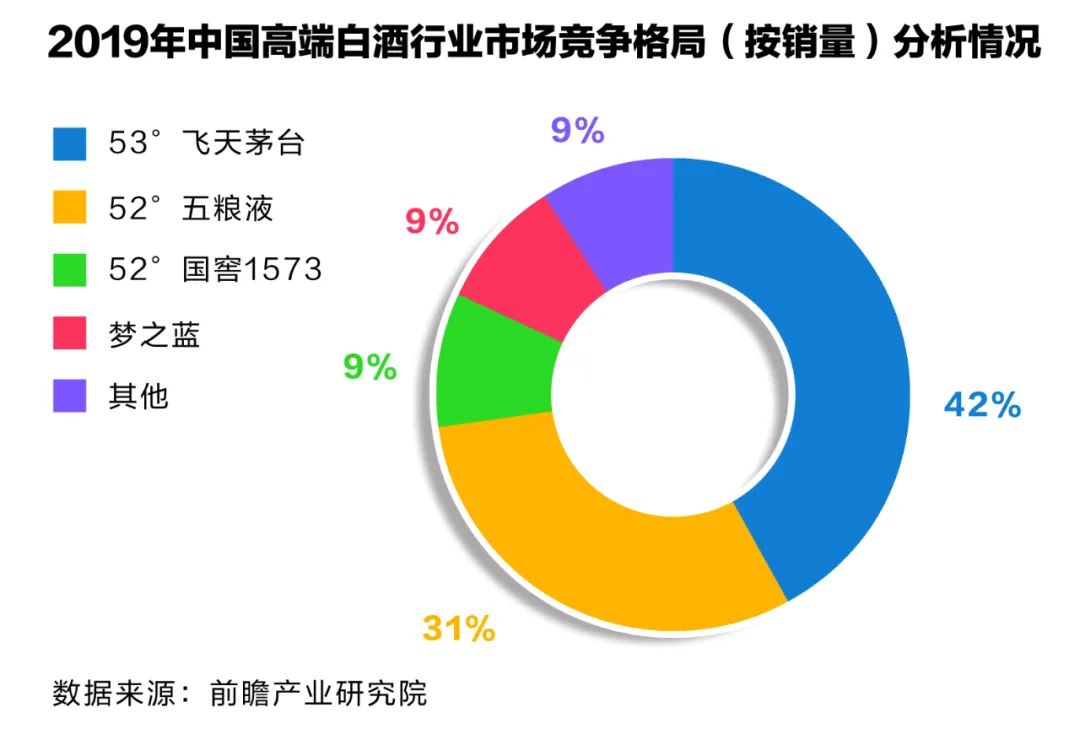

从目前白酒行业的市场表现来看,传统大曲酒始终都是行业发展的主流,尤其是高端酒市场上大曲酒占比100%,以飞天茅台、五粮液、国窖1573、梦之蓝和青花汾酒为代表的高端产品,成为中国高端白酒真正的推动者和引领者,最大份额的占有者。

大曲酒是以大曲为糖化、发酵、生香剂,大曲的原料主要是小麦,也有用小麦、大麦混合,加上一定数量的豌豆。这种传统的工艺特色,奠定了大曲酒成为了中国白酒的底色,大麦和小麦作为大曲原料,是白酒呈香的主要来源,也是白酒越沉越香的特点所在。以大曲酱香为例,一半大曲一半粮食参与长时间发酵,给酱酒越陈越香味道浓郁提供了基础,因此也成就了酱酒今天的江湖地位。未来,在新的行业周期里,消费者喝好酒存好酒的消费趋势里,传统大曲清香、酱香、浓香白酒以其独特的品类特色和价值,将成为中国白酒产业永不褪色的三原色,继续推动行业更好更快的发展。

“十四五”期间,大产区、大品类、大品牌、大曲酒的发展日趋强势,成为推动白酒产业量缩价升利润好的高质量发展新周期到来的主要力量。从品牌的市场集中度到产区的市场集中度再到品类的市场集中度,市场已经开始存量博弈的高质量竞争。一方面大品牌大产区高速发展扩张产能,另一方面小产区区域品牌增长放缓,形成了鲜明的对比。在新的白酒发展周期,企业唯有抓住白酒发展的主旋律,才能够与行业周期共舞,成为行业周期红利和市场红利的主导者,跑赢行业发展新周期,维护和成就自己的市场地位。(邹文武 作者系北京圣雄品牌策划有限公司总经理)